ここから本文です。

寄附金税額控除(ふるさと納税)について

最終更新日 2026年1月8日

寄附金税額控除の計算

全額控除(2,000円を除く)されるふるさと納税額(年間上限)の目安は総務省のホームページをご覧ください。(外部サイト)

◆寄附金税額控除額の計算方法(ふるさと納税ワンストップ特例制度を利用しない場合)

(ア)都道府県・市区町村に対する寄附金(特例控除対象)、(イ)住所地の共同募金会又は日本赤十字社の支部に対する一定の寄附金、(ウ)都道府県・市区町村に対する寄附金(特例控除対象以外)、(エ)横浜市が条例により指定した団体への寄附金、(オ)神奈川県が条例により指定した団体(外部サイト)への寄附金を支出した場合に、市民税・県民税それぞれから次の方法で算出した基本分と特例分の合計額を控除します。

●基本控除分

市民税…(『「前記(ア)、(イ)、(ウ)、(エ)の合計額」か「総所得金額等の30%」のいずれか少ない金額』-2,000円)×8%

県民税…(『「前記(ア)、(イ)、(ウ)、(オ)の合計額」か「総所得金額等の30%」のいずれか少ない金額』-2,000円)×2%

●特例控除分(ふるさと納税のみが適用)

市民税…「(前記(ア)の金額-2,000円)×控除割合(※)×4/5」か「市民税所得割額(調整控除額の控除後)×20%」のいずれか少ない金額

県民税…「(前記(ア)の金額-2,000円)×控除割合(※)×1/5」か「県民税所得割額(調整控除額の控除後)×20%」のいずれか少ない金額

(※)下表を参照してください。課税総所得金額は、市民税・県民税の課税総所得金額をいいます。

●控除割合の算出方法

| 課税総所得金額(※1)-所得税との人的控除額の差の合計額(※2) | 控除割合 |

|---|---|

| 0円を下回る場合 | 0.9(注) |

| 0円以上195万円以下 | 0.84895 |

| 195万円超330万円以下 | 0.7979 |

| 330万円超695万円以下 | 0.6958 |

| 695万円超900万円以下 | 0.66517 |

| 900万円超1,800万円以下 | 0.56307 |

| 1,800万円超4,000万円以下 | 0.4916 |

| 4,000万円超 | 0.44055 |

(※1)課税総所得金額は、市民税・県民税の課税総所得金額をいいます。

(※2)所得税との人的控除額の差額については、こちらのページをご覧ください。

(注)課税総所得金額より人的控除額の差額が上回る場合や課税山林所得金額、課税退職所得金額、課税の特例が適用される所得を有する場合は、異なる割合が適用されます。詳しくは、お住まいの区の区役所税務課市民税担当にお問い合わせください。

※寄附金税額控除を含む、市民税・県民税の税額の試算ができます。(税額試算のページへ移動します。)

◆市民税・県民税の所得割額の見方について

市民税・県民税の所得割額は、市民税・県民税納税通知書、又は特別徴収税額通知書に記載されています。

市民税・県民税の所得割額は、その前年の所得等の状況によって決まります。

そのため、通知書に記載の金額と異なる場合がありますので、目安としてご覧ください。

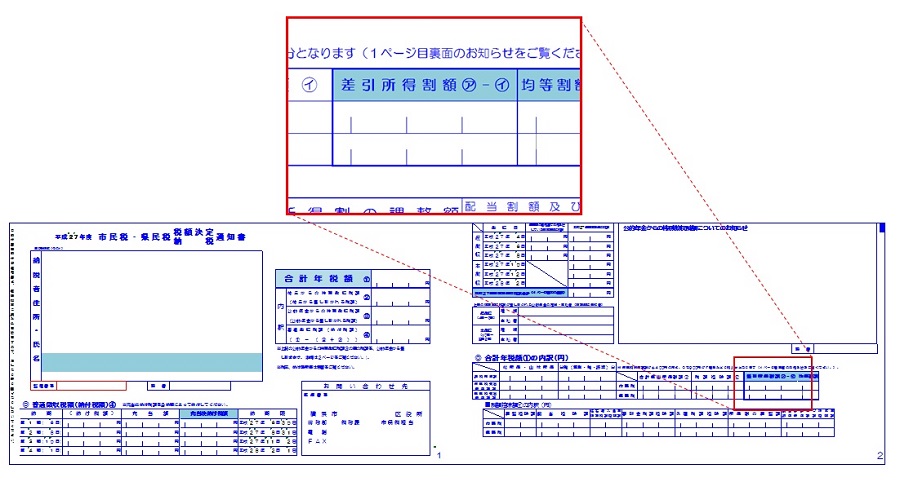

(1)市民税・県民税納税通知書(普通徴収)の場合(例年6月初旬に通知します。)

2ページ「◎合計年税額の内訳(円)」の「差引所得割額(※4)」

横浜市市税条例で定められている様式です。他の市町村とは、様式が異なる場合があります。

(※4)特例控除額の限度額は、調整控除適用後の所得割額の20%(平成27年度までは10%)となります。

ご覧いただいている通知書の年度に、調整控除以外の税額控除がある場合は、枠内の所得割額がその分減額されて記載されていますので、記載されている額の20%(平成27年度までは10%)が特例控除額の限度額とならない場合があります。

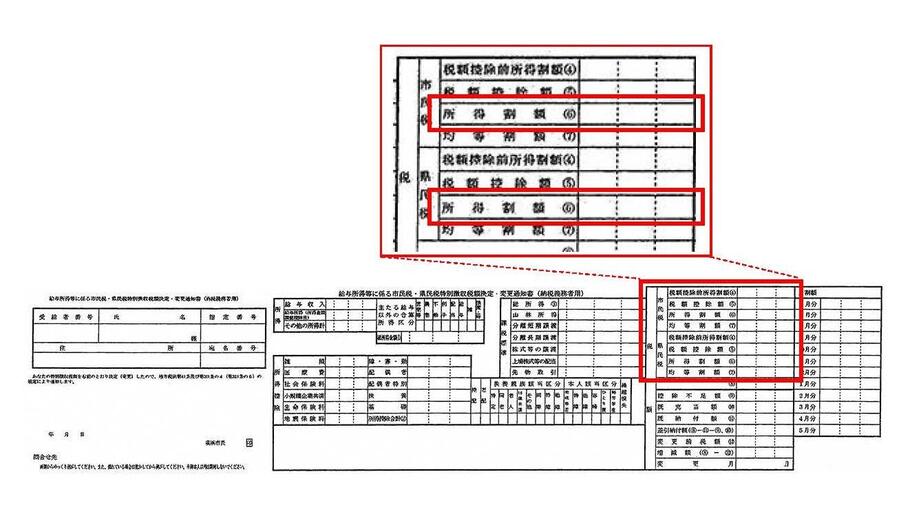

(2)市民税・県民税特別徴収税額決定通知書(特別徴収)の場合(例年5月中旬以降に、特別徴収義務者の会社あてに通知します。)

「税額」欄の市民税・県民税の「所得割額(※5)」

地方税法で定められており、全国共通の様式です。

(※5)特例控除額の限度額は、調整控除適用後の所得割額の20%(平成27年度までは10%)となります。

ご覧いただいている通知書の年度に、調整控除以外の税額控除がある場合は、枠内の所得割額がその分減額されて記載されていますので、記載されている額の20%(平成27年度までは10%)が特例控除額の限度額とならない場合があります。

ふるさと納税ワンストップ特例制度(申告特例制度)について

ふるさと納税ワンストップ特例制度(申告特例制度)とは、確定申告の不要な給与所得者等が都道府県・市区町村(特例控除対象(※1))に対するふるさと納税を行う際にふるさと納税先自治体へ申請(※2)することで、確定申告を行わなくてもふるさと納税の寄附金控除を受けられる制度です(平成27年4月1日以降の寄附が対象です。)。

この特例の適用を受けた場合、所得税からの控除(還付)は発生せず、ふるさと納税を行った翌年の6月以降に支払う個人市民税・県民税の減額(申告特例控除)という形で控除が行われます。

(※1)地方税法等の一部を改正する法律の成立により、令和元年6月1日以降、ふるさと納税に係る指定制度が創設されました。これにより、総務大臣が次の基準に適合した地方団体をふるさと納税(特例控除)の対象として指定する仕組みとなりました(対象となる地方団体については、総務省のホームページ(外部サイト)をご参照ください。)。

①寄附金の募集を適正に実施する地方団体

②(①の地方団体で)返礼品を送付する場合には、次のいずれも満たす地方団体

・返礼品の返礼割合を3割以下とすること

・返礼品を地場産品とすること

この改正は、令和元年6月1日以後に支出された寄附金について適用となりますので、指定対象外の団体に対して同日以後に支出された寄附金については、特例控除の対象外となります。

(※2)特例の申請は、ふるさと納税を行う際に、ふるさと納税を行った各自治体へふるさと納税ワンストップ特例(申告特例)申請書を提出することが必要です。

(※3)特例の適用申請後に、転居による住所変更等、提出済の申請書の内容に変更があった場合、ふるさと納税を行った翌年の1月10日までに、ふるさと納税先の自治体へ申告特例申請事項変更届出書を提出してください。

◆留意事項

(1)下記に該当する方は、ふるさと納税ワンストップ特例制度の適用対象外となりますので、所得税を含めた控除を受けるためには、これまで同様に確定申告書への記載及び提出が必要です。(下記に該当する場合は、ふるさと納税先自治体にふるさと納税ワンストップ(申告特例)申請書を提出している場合も、ふるさと納税ワンストップ特例制度の申請はなかったものとみなされます。)

・5団体を超える自治体へふるさと納税を行った方

・寄附した年の翌年度の市民税・県民税申告書又は、寄附した年分の確定申告書を提出した方

・寄附した年分の確定申告書の提出義務がある方

・申告特例申請書に記載の住所と、寄附した翌年の1月1日に居住の自治体が異なる方のうち、1月10日までに、ふるさと納税先自治体にその変更の届を提出していない方

(2)市民税・県民税申告書又は、確定申告書を提出する方で寄附金控除を受ける場合は、申告書に、寄附金控除を受けるすべての寄附金(ワンストップ特例制度の対象として申請を行ったふるさと納税分も含む)を必ず記載してください。

(3)当初の税額通知後、市民税・県民税申告書又は、確定申告書を期限後申告した場合、当初の通知でふるさと納税ワンストップ特例分の控除が適用されていたとしても、その分の控除はなかったものとみなされるため、申告書に、寄附金控除を受けるすべての寄附金(ワンストップ特例制度の対象として申請を行ったふるさと納税分も含む)を必ず記載してください。

◆寄附金税額控除額の計算方法(ふるさと納税ワンストップ特例制度を利用した場合)

基本控除分+特例控除分+申告特例控除分の合計が控除額となります。

●基本控除分

市民税…(『「ふるさと納税の合計額」か「総所得金額等の30%」のいずれか少ない金額』-2,000円)×8%

県民税…(『「ふるさと納税の合計額」か「総所得金額等の30%」のいずれか少ない金額』-2,000円)×2%

●特例控除分(ふるさと納税のみが適用)

市民税…「(ふるさと納税の合計額-2,000円)×控除割合(※)×4/5」か「市民税所得割額(調整控除額の控除後)×20%」のいずれか少ない金額

県民税…「(ふるさと納税の合計額-2,000円)×控除割合(※)×1/5」か「県民税所得割額(調整控除額の控除後)×20%」のいずれか少ない金額

●申告特例控除分(ワンストップ特例制度を利用した場合のみが適用)

市民税…上記で計算した「特例控除(市民税分)」×「申告特例控除の控除割合」

県民税…上記で計算した「特例控除(県民税分)」×「申告特例控除の控除割合」

| 課税総所得金額(※)-所得税との人的控除額の差の合計額 | 控除割合 |

|---|---|

| 195万円以下 | 5.105/84.895 |

| 195万円超330万円以下 | 10.21/79.79 |

| 330万円超695万円以下 | 20.42/69.58 |

| 695万円超900万円以下 | 23.483/66.517 |

| 900万円超 | 33.693/56.307 |

(※)課税総所得金額は、市民税・県民税の課税総所得金額をいいます。

令和6年度における定額減税の寄附金税額控除(ふるさと納税)への影響について

令和6年度に適用される定額減税については寄附金税額控除額の計算方法に影響を及ぼしません。ふるさと納税の特例控除額の控除限度額は定額減税前で算出します。

定額減税の詳細についてはこちらをご確認ください。

令和6年度分の個人の市町村民税及び道府県民税の特別税額控除(定額減税)について

横浜市へのふるさと納税について

こちらをご確認ください。

横浜市へのふるさと納税に関すること(政策局財源確保推進課のページに移動します。)

問合せ先

ご不明な点がある場合は、各区役所にお問合せください。

このページへのお問合せ

財政局主税部税務課(個別の課税内容・申告のご相談についてはお答えできません。お住まいの区役所税務課にお問い合わせください)

電話:045-671-2253

電話:045-671-2253

ファクス:045-641-2775

メールアドレス:za-kazei@city.yokohama.lg.jp

ページID:399-896-158